国内外の統合報告における気候情報開示・TCFD提言対応(2)エネルギー

本シリーズは、「気候関連財務情報開示タスクフォース(以下、TCFD)」による最終報告書(TCFD提言)への国内外の企業の対応状況について、初歩的な事例調査を実施した内容をシリーズで紹介するものである。第二弾となる本稿では、エネルギーセクターの海外事例を報告する。

1.エネルギーセクターにおけるTCFD提言対応事例:調査対象

エネルギーセクターにおける海外事例は、Royal Dutch Shell(イギリス・オランダ、以下Shell)、Total(フランス)、Chevron(米国)の3社を調査対象とした。業種は、いずれも石油・ガスである。

各社のTCFD提言に対応した情報開示の記載箇所は図表 1のとおりである。各社とも、TCFD提言に対応した報告書を発表するか、年次報告書等で、TCFD提言の推奨開示項目毎に関連情報が掲載されている文書及び該当箇所を明記している。今回は、これらの情報に基づき、各社がTCFD提言対応と明記している情報開示の内容を調査した。

図表 1 調査対象企業のTCFD対応状況

| 企業 | TCFD提言対応した情報開示状況 |

|---|---|

| Shell |

・2018年4月に低炭素社会に向けた自社戦略に関する報告書「Shell Energy Transition Report」を発表。主にTCFD提言の戦略に対応する情報を開示。加えてCDP質問書回答にも記載。

・年次報告書で主にガバナンスとリスク管理について記載。

・サステナビリティ報告書で主にパフォーマンスデータを開示。

・自社ウェブサイトにおいてTCFD提言の開示推奨項目と関連文書名及び記載箇所の対照表を掲載。

|

| Total |

・年次報告書でTCFD提言に対応するとともに、開示推奨項目に該当する情報がある文書を紹介。該当文書としては、CDP質問書への回答及び自社の気候変動に対する戦略についての報告書「Integrate Climate into Our strategy」(2017年5月)に言及。

|

| Chevron |

・TCFD提言に対応したレポート「Climate change resilience: a framework for decision making」を公表(2018年3月)。

・上記レポートにおいて、さらなる詳細は「2017年次報告書Form 10-K」、「Managing Climate Change Risks: A Perspective for Investors (2017)」、「Corporate Responsibility Report」を参照させている。

|

2.概況

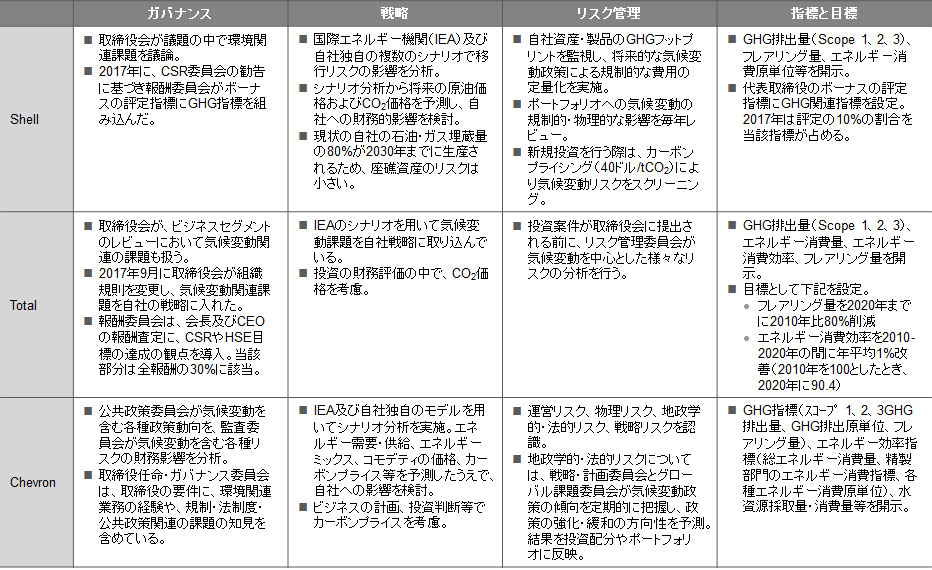

TCFD提言の中核的要素である「ガバナンス」、「戦略」、「リスク管理」、「指標と目標」に沿った各社の開示内容例を図表 2に示す。本報告の以下の記述は、各社がTCFD提言対応と明記している下表出所の資料に基づいている。

図表 2 調査対象企業のTCFD対応開示例

Royal Dutch Shell “Shell Energy Transition Report” (2018年4月), 同” Annual Report and Form 20-F for the year ended December 31, 2017″(2018年5月), 同” Sustainability Report 2017″(2018年4月), 同” Climate Change 2017 Information Request”

Total “2017 registration document including the annual financial report”(2018年3月), 同”Integrate Climate into Our strategy”(2017年5月), 同” Climate Change 2017 Information Request”.

Chevron “Climate change resilience: a framework for decision making”(2018年3月).

●「ガバナンス」については、各社とも報酬の査定や取締役の任命規定に気候変動や環境関連の観点を含めている。特にShellは、2017年の代表取締役のボーナスの評定指標の10%を明示的にGHG関連指標に充てている。石油・ガスセクターは、気候変動による規制が自社製品の需要に顕著に影響する産業であるため、その問題への対応がガバナンス面からも重要視されていることが見受けられる。

●「戦略」については、各社ともIEAや自社独自のシナリオを用いてエネルギー需要や炭素価格(CO2価格)を予測し、自社ビジネスへの影響を分析している。当該項目では開示内容にセクターとしての特徴が出ていることから、次項にて詳述する。

●「リスク管理」については、TotalやChevronは社内の関連委員会における気候変動リスクの対応方法を報告する一方で、Shellはそれに加えてGHGフットプリントの監視やカーボンプライシングを活用した投資判断等、より具体的なリスク管理プロセスに言及していた。

●「指標と目標」については、GHG排出量、エネルギー消費量といった一般的な指標の他に、当セクターの特徴としてフレアリング(注1)の量が報告されている。フレアリングは温室効果ガス(GHG)の発生源で、気候変動対策の観点から抑制が重要とされており、TCFD提言のセクター別の指針の中でも、エネルギーセクターにおける指標の例として言及がある。

3.「戦略」の記述について

第一弾の金融セクターでも述べた通り、TCFD提言では戦略について、気候関連リスク・機会とそれらがビジネスに及ぼす影響、及びシナリオ分析に基づいた組織の戦略のレジリエンスの説明を求めている。各社の「戦略」に関する記述を見ると、3つの共通の傾向が見受けられた。

(1)カーボンプライシングや原油価格に基づく分析

1つ目の共通の傾向は、気候変動による自社ビジネスへの影響について、カーボンプライシングや原油価格の変動の分析によって検討していることである。

Shellは、自社独自シナリオ及びIEAの複数のシナリオを用いて気候変動対策の強度による原油価格の変動幅を分析している。分析では、2030年までの原油価格の幅は40~100ドル/バレルになるとの予測とともに、原油価格が10ドル/バレル変化すると自社のキャッシュフローに60億ドルの影響があることが示されたうえで、仮に原油価格が現状の65ドル/バレルから40ドル/バレルに低下したとしても(キャッシュフローは150億ドルの下振れ)、自社の財務フレームワークの中で対応可能と述べている。CO2価格についても、10ドル/tCO2当たりの増加で自社のキャッシュフローに10億ドルの影響があると分析しつつ、最も気候変動対策が進むとする自社独自シナリオ(Sky scenario)におけるCO2価格の水準でも、自社のポートフォリオはレジリエントであると述べている。

Totalは、投資の財務評価の中で長期的なCO2価格として30~40ドル/tCO2(当該地域の現状のCO2価格の方が高ければその価格で代替)を考慮していると述べている。また、社内調査で、長期的なCO2価格が世界全体で40ドル/tCO2となる場合、グループ全体の資産の割引価値に約5%のネガティブな影響が生じるとの結果が得られたと報告している。 Chevronもビジネス計画の策定や投資判断において、カーボンプライシングを考慮していると述べている。ただし、具体的な価格水準や、財務への定量的な影響への言及は確認できなかった。

(2)ポートフォリオの多様性と柔軟性の強調

2つ目の傾向は、自社の戦略のレジリエンスを述べるうえで、ポートフォリオの多様さと柔軟さに言及していることである。

Shellは、自社ビジネスのレジリエンスを述べるうえで、自社のポートフォリオのビジネスセグメント及び地理的な多様さ、かつ動的にポートフォリオを変化させていることに言及している。

Chevronは、IEAの持続可能な開発シナリオ(注2)に基づき自社のポートフォリオのレジエンスを分析した結果を報告している。この中では、製品別に、需要・供給・価格動向を予測したうえで、上流部門、下流・化学製品部門各々におけるポートフォリオのレジリエンスを分析しているが、短期的には上流部門、下流・化学製品部門ともにポートフォリオが多様なためリスクを緩和可能としている(注3)。Totalも、価格競争力があり、最高水準の安全・環境基準を満たす資産に焦点を当てていると述べている。

なお、座礁資産について、ShellとChevronは明示的に言及しており、自社のポートフォリオにおいてそのリスクは低いと述べている。Shellは、2017年12月31日時点の自社の石油・ガス埋蔵量のうち、約80%が2030年までに生産されるため、自社のポートフォリオでは座礁資産のリスクは小さいと述べている。また、Chevronは、埋蔵量(reserve)の定義は経済的に生産可能な資産であることを述べたうえで、自社の埋蔵量の計算に使用されたコモデティ価格はIEAの持続可能なシナリオと同程度の低い水準であったことから、仮に気候変動対策が劇的に進んでも、自社の資産は座礁資産とはならないと述べている。Totalは、座礁資産への直接の言及は確認できなかったものの、自社の埋蔵量の平均残存期間は約20年であり、20年以上の残存期間を持つ埋蔵分の割引価値は上流部門の資産全体の価値の10%以下であると述べており、座礁資産のリスクは低いことを示唆している。

(3)世界全体の原油・天然ガス需要の堅調さへの言及

3つ目の傾向は、IEA等のシナリオで世界全体の原油・天然ガス需要が堅調に推移すると予測されていることに言及し、自社製品の需要の堅調さを示唆していることである。

Shellは、自社独自のシナリオのうち、最も気候変動対策が進むとするSky Scenarioでも2050年時点で7,800万バレル/日、2070年時点でも5,000~6,000万バレル/日の需要が予測されるとしたうえで、何れのシナリオでも、既存の石油・ガス田からの生産の自然減を踏まえると将来の需要が満たせなくなるため、新規投資が必要であると述べている。 TotalもIEAの持続可能なシナリオで石油・ガスが2035年で一次エネルギー需要の40%を占めることに言及し、Chevronも、将来の市場シナリオで石油・ガスが今後最低20年間はエネルギー消費量の約半分を占めることは、多くのエネルギーの専門家の共通見解と述べている。

4.考察

今回調査対象とした3社では、取締役の報酬査定や任命規定に気候変動や環境関連の観点を含めており、かつIEAや自社独自のシナリオを用いて自社のポートフォリオのレジリエンスを分析するなど、気候変動への対応として、具体的な行動がみられた。こうした動きは、同じエネルギーセクターに属する他の企業が自社の戦略に気候変動対応を組み込んでいく中でも参考となるだろう。

(注1)石油・ガスの生産時に発生する随伴ガスを焼却処理すること。

(注2)IEAのWorld Energy Outlook等で使用されているシナリオのうち、国連の持続可能な開発目標(SDGs)のエネルギー関連の目標を達成することを想定としたシナリオ。パリ協定の2度目標とも整合するシナリオとなっている。

(注3)長期的には、上流部門は(キャッシュフローに悪影響があるとしながらも)引き続き競争的であり、下流・化学製品部門はガソリン等の需要低下により石油精製量が減れば精製のマージンは減りつつも、地域的な石油化学産業への投資は継続の可能性があると述べている。

テーマ・タグから見つける

テーマを選択いただくと、該当するタグが表示され、レポート・コラムを絞り込むことができます。