再考・事業ポートフォリオ(1)

2023年3月末、東京証券取引所より「資本コストや株価を意識した経営の実現に向けた対応について」[ 1 ]が公表され、低PBR(特にPBR1倍割れ)企業に対する風当たりは強まっています。足元のTOB(株式公開買い付け)を含む企業買収では、対象会社のPBRについて言及されるケースが散見され、上場企業を中心とした経営者にとって低PBR改善は喫緊の課題となっています。同資料の中では改善策として、資本収益性などの指標を意識した経営の実践や、事業ポートフォリオの見直しについて触れられており、そのポイント・留意事項が掲載されています。しかし、その実現に向けた体制や運用については言及が少なく、詳細は今年に入ってから取りまとめられた、個別企業の対応事例集[ 2 ]に譲る形となっています。

そこで本コラムでは、まず直近の上記レポートを含め、各省庁や証券取引所から公表された資料を基に、資本市場および投資家の求める内容を整理しています。その上で、企業の対応状況や課題を概観し、経営管理指標活用や事業ポートフォリオマネジメントについて、ガバナンスの観点からポイントを解説します。

資本収益性の最重要指標・ROE

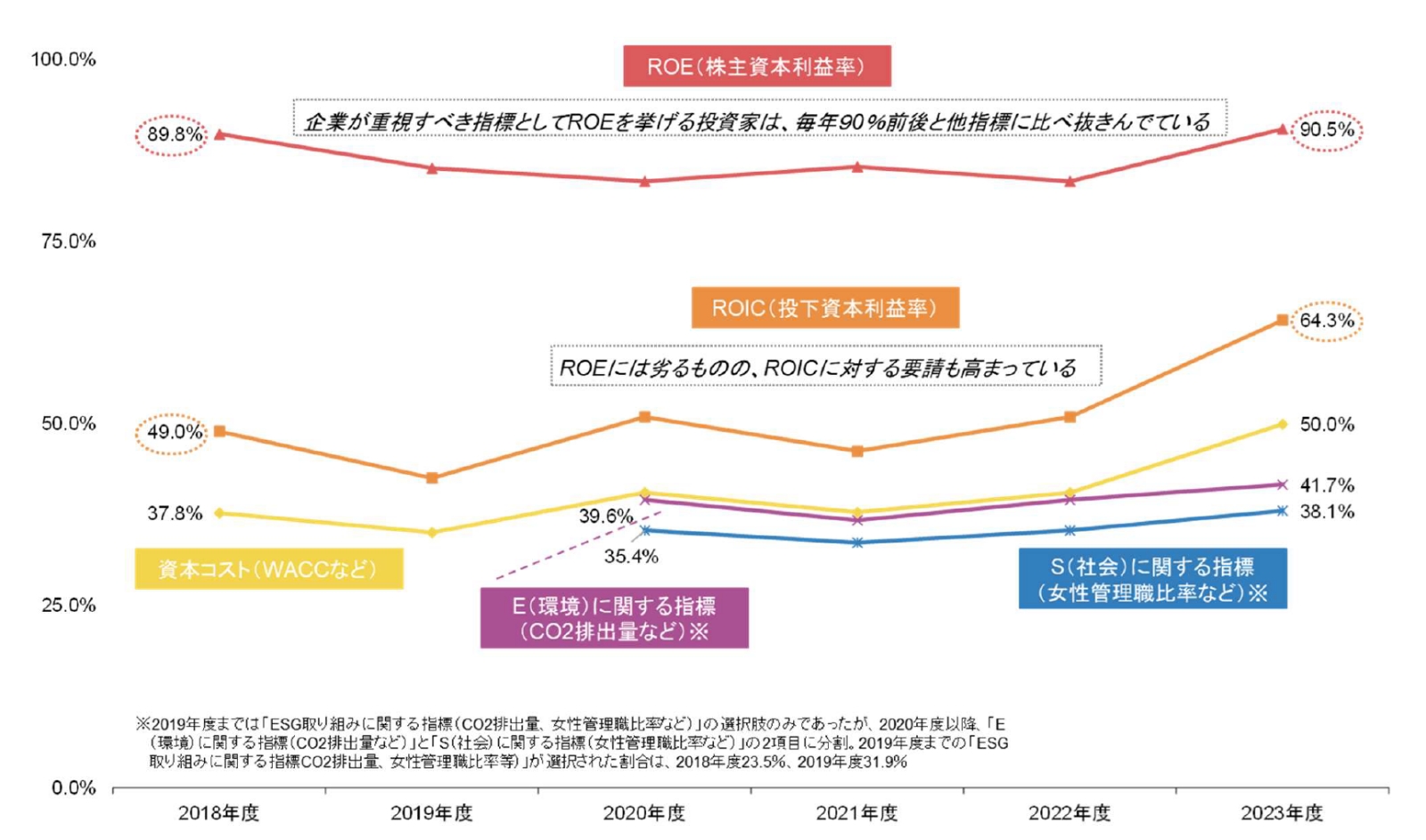

投資家にとって、投資対象企業のROE(自己資本利益率)が株主資本コストを上回っているか否かは最重要指標の一つですが、資本収益性が重視されるようになった契機は2014年であったと考えられます。同年に公表されたスチュワードシップ・コード[ 3 ]でも、同コードの受け入れ表明をした機関投資家が、ROEを含む株主へのリターンに直結する指標を活用する旨が記載されています。また、経済産業省より公表された伊藤レポート[ 4 ]において、海外投資家が求める最低水準として8%という具体的な水準が明記された点は、実務的にもインパクトがありました。生命保険協会が毎年実施する投資家向けアンケート[ 5 ]においても、株式価値向上に向けて企業が重視することが望ましい経営指標として、9割超の投資家がROEを挙げ、各種指標の中で最多となっています【図表1】。

ROIC導入期待の高まり

経年での変化を見るとROEが継続的に高い数値を示す一方で、同じ資本収益性指標のROIC(投下資本利益率)を挙げる投資家の割合が著しく増加していることが分かります。ROEが株主視点に立った全社の資本収益性を示すのに対し、ROICは事業の稼ぐ/もうける力を示す指標です(ROICとROA(総資産利益率)との比較では、ROAは対象が全社である点と、分母に遊休資産などの事業に無関係なものも含まれる点で相違)。ROEから財務レバレッジによる影響を取り除いた指標として、全社レベルでのROICが言及されるケースもありますが、ROIC導入に対する投資家の期待の主たる背景には、事業ポートフォリオマネジメントの視点があります。

事業ポートフォリオマネジメントの重要性

2020年、事業再編研究会の成果として、事業再編実務指針[ 6 ]が取りまとめられました。その中では、企業が持続的に成長を実現するためには、限られた経営資源を自社のコア事業や将来性のある新たな事業に投資すること、ひいては産業全体として発展するために、ノンコア事業が切り出されてよりシナジーのある他社へ譲渡されることが必要である、とされています。また、その実現に向けては、資本収益性と成長率(売上高成長率、TSRなど)を縦横の軸に取った、4象限フレームワークの活用が示されました。すなわち、複数事業を有する企業においては、全ての事業に満遍なくリソースを投下するのではなく、選択と集中によりリソースを投下すべき事業を見極めて集中投資すべきであり、その見極めの基準として、資本収益性と成長率を使うことが示唆されています。

同指針および投資家からの要請を受けて、前述の東京証券取引所公表の開示事例集でも、事業別ROICを重要指標として導入している先進的な企業が散見され、導入企業は今後増加することが想定される一方、多くの企業では上述した指標の開示や、事業ポートフォリオマネジメントの体制が整備されていないのが実情となっています。次回以降は、現時点における企業の対応状況およびその課題について解説していきます。

【関連サービス】

ガバナンス改革

役員指名・報酬、コーポレートガバナンス

【関連資料】

新しい時代のガバナンス

【関連レポート・コラム】

ガバナンス改革の実装(1)

ガバナンス改革の実装(2)

ガバナンス改革の実装(3)

新しい時代のガバナンス(1)日本企業を取り巻く経営環境

新しい時代のガバナンス(2)日本企業の競争力

新しい時代のガバナンス(3)日本企業における不祥事①

新しい時代のガバナンス(4)日本企業における不祥事②

新しい時代のガバナンス(5)日本企業に求められる「ガバナンス」

[ 1 ]株式会社東京証券取引所 上場部「資本コストや株価を意識した経営の実現に向けた対応について」 https://www.jpx.co.jp/news/1020/cg27su000000427f-att/cg27su00000042a2.pdf(最終確認日:2024/12/2)

[ 2 ]株式会社東京証券取引所「投資者の視点を踏まえた『資本コストや株価を意識した経営』のポイントと事例」https://www.jpx.co.jp/news/1020/skc8fn0000001bv1-att/20240201_1.pdf(最終確認日:2024/12/2)、および同「【別紙】事例集」https://www.jpx.co.jp/news/1020/skc8fn0000001bv1-att/skc8fn0000001bxv.pdf(最終確認日:2024/12/2)

[ 3 ]金融庁「『責任ある機関投資家』の諸原則 ≪日本版スチュワードシップ・コード≫~投資と対話を通じて企業の持続的成長を促すために~」https://www.fsa.go.jp/news/r1/singi/20200324/01.pdf(最終確認日:2024/12/2)

[ 4 ]経済産業省「『持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~』プロジェクト(伊藤レポート) 最終報告書」https://www.meti.go.jp/policy/economy/keiei_innovation/kigyoukaikei/pdf/itoreport.pdf(最終確認日:2024/12/2)

[ 5 ]一般社団法人生命保険協会「企業価値向上に向けた取り組みに関するアンケート集計結果一覧 投資家向けアンケート(2018~2023年度版)」(最終確認日:2024/12/2)

[ 6 ]経済産業省「事業再編実務指針~事業ポートフォリオと組織の変革に向けて~(事業再編ガイドライン)」https://www.meti.go.jp/policy/economy/keiei_innovation/keizaihousei/pdf/20200731003-1.pdf(最終確認日:2024/12/2)

テーマ・タグから見つける

テーマを選択いただくと、該当するタグが表示され、レポート・コラムを絞り込むことができます。