高齢期の所得保障を考えるシリーズⅣ:高齢期所得のベストミックスを考える高齢期所得のベストミックスを考える

6月に公表された金融審議会市場ワーキング・グループ報告書「高齢社会における資産形成・管理」を受け、「老後のための資金が2,000万円必要」との報道が盛んに行われた。その当否は置いておくとしても、公的年金以外の収入源を考えておくことは、老後の家計を安定化させる上で不可欠である。そこで本稿では、高齢期の収入源である「公的年金」「稼働所得」「私的な資産(退職金、預貯金、私的年金等)」を組み合わせ、老後に必要な資金をどのように確保するか、具体的なモデルを提示してみたい1 。

1.家計調査は年金受給世帯の実態を正確に表しているか

金融審議会の報告書は、総務省「家計調査」(2017年)をもとに、夫65歳以上、妻60歳以上の無職世帯では、平均値で毎月5万円程度の赤字(支出超過)があり、30年間で2,000万円程度の赤字が累積すると指摘した。

だが、「夫65歳以上、妻60歳以上の無職世帯」の中には年金を受給していない世帯も含まれる。また、家計調査では世帯主が無職である世帯を「無職世帯」と定義しているが、ここには世帯主の配偶者が勤め先から収入を得ている世帯や、事業収入のある世帯も含まれている。

このように、家計調査の平均値には、様々な状況下にある世帯の情報が含まれており、必ずしも平均的な年金受給世帯の実態を正確に描写しているわけではない。

2.公的年金収入以外にどの程度の資金が必要か

そこで本稿では、年金受給世帯のみを対象とした、厚生労働省「年金制度基礎調査(老齢年金受給者実態調査)」(2017年)から、年金受給世帯の家計状況を捉えることとする。

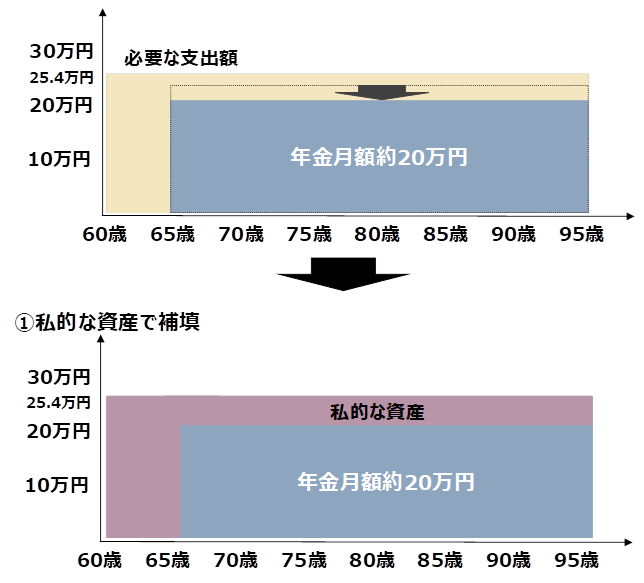

図表1には、年金受給世帯における公的年金額と支出額を示している2。夫婦のみ世帯では、両者の差額の平均値は1.4万円程度であり、30年間の累積でも500万円程度の赤字と、家計調査よりもかなり少ない値となっている。

図表1 夫婦のみの老齢年金受給世帯における公的年金額と支出額

(出所)厚生労働省「年金制度基礎調査(老齢年金受給者実態調査)」(2017年)より作成。

(注1)スライド調整完了後の公的年金額は、マクロ経済スライドによる調整の影響を仮想的に試算したものであり、簡便化のため2017年実績値に6分の5を乗じて計算している。

(注2)実際には公的年金額の増減により、支出額(税・社会保険料)が増減するが、ここではスライド調整完了後も支出額は一定であると仮定している。

もっとも、公的年金は、マクロ経済スライドによる調整で実質的な給付水準が低下していく。2014年の財政検証(ケースE)では、2014年当時の所得代替率62.7%が、スライド調整完了後には50.6%まで低下することが示されている。非常に粗い試算ではあるが、2017年の公的年金額に6分の5を乗じて支出額との差額を見ると、平均で5.4万円程度となり、家計調査の平均値とほぼ同じ水準となる。

3.高齢期の所得をどのように構成するか

このような不足額を賄うために、早いうちから老後の収入源のあり方を考えておくことが不可欠となるが、その際に重要なことは、老後の収入源である「公的年金」「稼働所得」「私的な資産」の特徴に合わせ、期間ごとにそれぞれの役割分担を考えることである。

まず、公的年金は、受給開始から一生涯受給できるため、長生きリスクに対する最大の保険となる。また、受給開始年齢は60~70歳の選択制であり、70歳まで受給開始を繰り下げれば、受給額は65歳から受け取る場合の約1.4倍になる。このような仕組みから、60代のうちに稼働所得や私的な資産がある世帯では、なるべく受給開始を繰り下げることで、高齢期後半に公的年金の強みを最大限に発揮することが可能となる。

次に、稼働所得は、健康で就業可能な、高齢期の序盤に強い収入源である。健康状態の向上等により、高齢者の就業率は年々高くなっており、2018年は65~69歳で46.6%、70~74歳で30.2%に達した3。政府は70歳までの就労環境の整備を進めており、就労を続けることで高齢期の収入を底上げすることが可能な環境が整いつつある。

最後に、私的な資産は、自助努力によって資産の積み上げが可能だが、貯蓄に回せる金額や金融リテラシーには、個人差や世帯差が大きい。また、公的年金と異なり一般に「有限」であるため、長寿化による資産枯渇のリスクに注意が必要である。

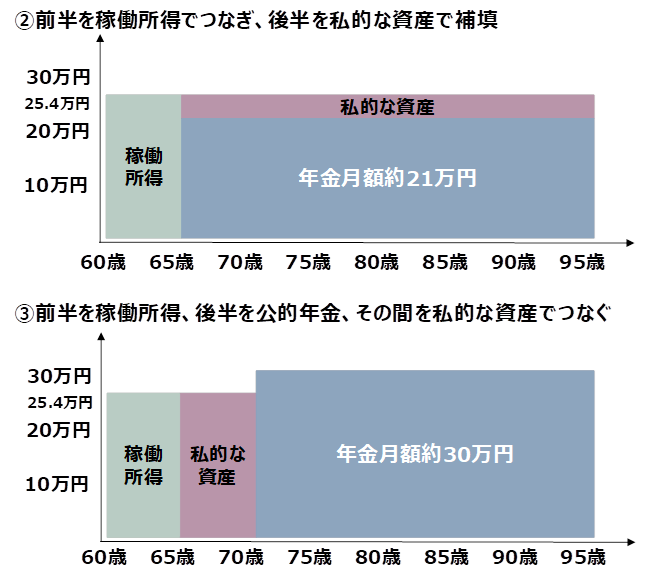

これらの特徴を踏まえ、図表1の世帯(支出額が月25.4万円、スライド調整完了後の公的年金額が月約20万円)を想定して、高齢期の所得モデルを3パターン示した(図表2)。

図表2 同年齢の夫婦のみ世帯における高齢期の所得モデル

(注)②、③は60~65歳に厚生年金へ加入したと想定している。

パターン①のように、私的な資産が十分にある場合は、公的年金収入で不足する分をすべて資産で補填すればよい。一方で、私的な資産が十分でない場合は、パターン②のように、可能な限り就労を続けることで、私的な資産の必要額を減らすことができる。さらに、就労を継続し、厚生年金に加入することで、年金額も増加する。

また、パターン③のように、就労を継続し公的年金の受給開始を繰り下げることで、高齢期の「終身まで」の所得を手厚くし、就労と年金受給開始の間を私的な資産でつなぐという考え方もある。これは、私的な資産に依存する期間を限定することで、長寿化による資産枯渇リスクを軽減できるモデルである。ここで示した例に止まらず、70歳まで就労を継続すれば、老後の所得は一層厚みを増すことになる。

高齢期の家計や健康等の状況は千差万別であるから、最適解は個人・世帯によって異なるが、重要なことは、このような客観的なファクトを押さえた上で、なるべく早期から、高齢期の収入源の役割分担を見据えた準備を行っていくことであろう。

1 本稿で示す年金額は税・社会保険料控除前の額、支出額は税・社会保険料が含まれた額である。

2 公的年金額・支出額は平均値を示しており、中央値はより低額になることに留意されたい。

3 総務省統計局「労働力調査」(2018年)より。

テーマ・タグから見つける

テーマを選択いただくと、該当するタグが表示され、レポート・コラムを絞り込むことができます。